Os investimentos de renda fixa, da modalidade pré-fixadas, são rotulados por muitos investidores como a forma mais conservadora de investimento, uma vez que no momento da contratação do investimento, já está definida exatamente qual será a rentabilidade desse investimento, geralmente representada por um percentual anual (Ex. 10% a.a).

Como a taxa de juros (SELIC) em alta, é natural que essas ofertas apresentam também um aumento em suas taxas de rentabilidade, atraindo a atenção de muitos investidores.

Mas afinal, é um bom negócio investir com taxas pré-fixadas?

Caro leitor, quero agora convidá-lo para analisarmos alguns pontos e juntos tirarmos algumas conclusões .

Primeiramente é preciso entender que a SELIC é uma ferramenta usada pelo governo para controle de inflação, ou seja, ela pode aumentar ou diminuir e esse movimento costuma ser cíclico ao longo dos anos.

Além disso, temos que ter claro que o rendimento líquido de nossos investimentos também é impactado pela inflação, pois é caro leitor, o valor correspondente à inflação nada mais é que a perda do poder de compra.

Dessa forma, se hoje você contratar um investimento de rentabilidade 12%a.a. (ao ano), com inflação a 8%a.a., sua rentabilidade liquida será de 4% (12%-8% = 4%).

Se a inflação tiver um crescimento para 10%a.a., a rentabilidade contratada não irá aumentar, pois ela foi pré fixada, então seu rendimento liquido será inferior ao esperado. Porém o contrário também é verdadeiro, se a inflação diminuir, sua rentabilidade líquida estará maior.

Pegou esse conceito amigo leitor?

Por esse motivo, essa estabilidade da rentabilidade contratada, precisa ser analisada e considerada pensando em todo o período do investimento e as tendencias da economia.

Além disso, é importante sempre lembrar que as taxas contratadas, são garantidas se você mantiver o investimento até sua data de vencimento, ou seja, para quem busca uma maior liquidez, aí pode estar um risco, ou até uma oportunidade, devido a marcação à mercado, que é o custo da cota de investimento no momento que desejo investir.

Hum, talvez agora tenha te deixado um pouco confuso. Como assim pode ser risco ou oportunidade?

Fica calma que vamos explicar isso logo em seguida.

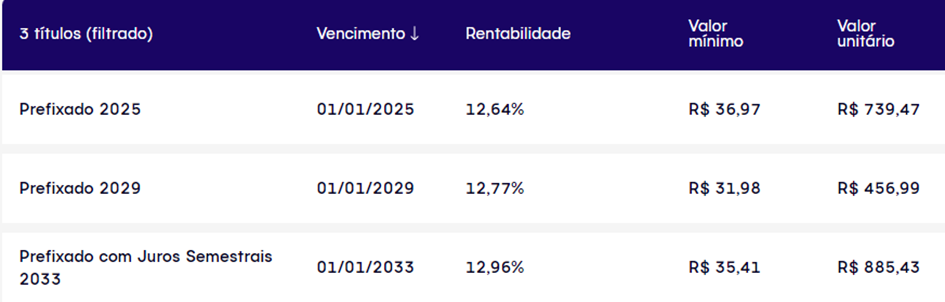

Usando como exemplo o tesouro direto pré-fixado, que vamos nesse artigo chamar de “TD-pré, repare através da sua corretora/banco que é apresentado o valor da cota no momento do investimento, conforme exemplo a seguir.

Esse valor do TD-pré é definido pela formatação de custos do TD que para o pré-fixado determina que no momento do vencimento daquele investimento a cota deve ter o valor de R$1.000,00.

Dessa forma, o custo da cota é definido pela relação da rentabilidade oferecida pelo tempo de duração do investimento, garantido que o valor final seja os mil reais. Por esse motivo, o valor da cota sofre variação diária, pois o tempo reduz e a rentabilidade pode variar, para continuar deixando a oferta atrativa aos investidores, seja pela mudança de prazo, ou por variação da SELIC.

E é nessa variação que está o risco ou a oportunidade, pois se você desejar vender parte ou a totalidade de suas cotas do TD pré-fixado antes do vencimento, ela será vendia a valor de mercado naquele momento, e sua rentabilidade será a diferença do valor que você pagou na contratação pelo valor de venda. Isso pode significar uma rentabilidade maior que a contratada ou inferior à contratada. Agora está fazendo sentido, leitor?

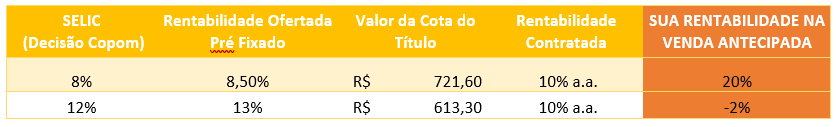

Então caro investidor, para que não haja dúvidas, vamos ilustrar essa situação, considerando o seguinte exemplo fictício:

Digamos que a rentabilidade contratada hoje para um título com vencimento em 5 anos seja de 10%a.a., o valor atual da cota será de R$620,90.

Vamos dizer que após um ano do investimento, preciso fazer a venda desse investimento, então:

Se a taxa básica de juros tiver um crescimento, esse título precisará ser oferecido com uma rentabilidade maior (para ser atrativo).

Se o valor final continua sendo o mesmo (R$1.000,00), porém agora a rentabilidade é maior, consequentemente o custo da cota passa a ser inferior. Ou seja, caso eu venda a cota nesse momento, terei uma rentabilidade inferior à contratada.

Já, se a SELIC for reduzida, o título também será oferecido com uma rentabilidade inferior, e por isso o valor da cota irá ser maior. Com isso, caso execute a venda antecipada, é possível ter uma rentabilidade maior que a contratada. Entendeu essa oportunidade?

Em resumo, veja a comparação do exemplo na tabela a seguir, para a venda após um ano da contratação do investimento.

Então, mesmo a renda fixa geralmente ter como principal objetivo ser nosso investimento de menor risco dentro do balanceamento e diversificação que pretendemos, é possível encontrar boas oportunidades de ter uma rentabilidade maior, buscando a melhor forma de usar suas Finanças e forma Inteligente!